随着人均收入的增加,中国家庭可能更为关注新生儿的培育,把更多的收入投入到较少的儿童中。据沪港经济统计,2016年家庭消费约33%投入到儿童的日常消费上。对新生儿投入的增加,另一个表现在于家庭更倾向于高端品牌的消费,一方面消费者对品牌的忠诚度极高,另一方面消费者对价格的敏感性也较低。

中国母婴市场上,尤其是刚需产品,如纸尿裤、婴儿食品等领域,从消费者对品牌的忠诚度来看,婴儿食品CR5长年稳定在40%-50%之间,消费者的购买习惯中也显示33.4%的消费者习惯购买固定品牌。从价格的敏感性来看,仅0.4%的消费者在购买婴儿食品时会买较为便宜的品牌。

母婴行业产业链中上游为母婴产品,中游分为母婴服务与母婴渠道,下游为消费者。根据前瞻产业研究院发布的《母婴电商行业市场前景预测与投资战略规划分析报告》预测,2018年整个母婴产品市场规模将超过3万亿。母婴服务市场约1.4万亿,主要以婴童服务为主。母婴渠道整体交易额约3万亿,其中线上渠道占比23%,约7600万元,线下渠道占比77%,约2.4万亿。

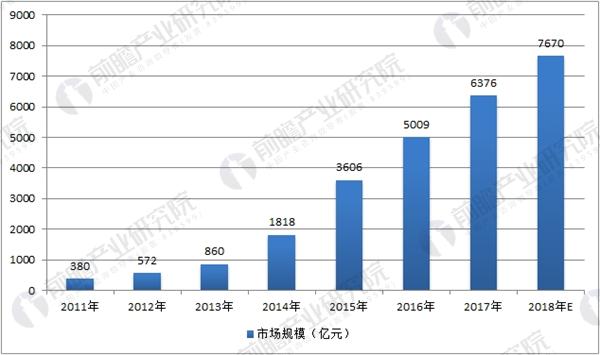

2010-2018年中国母婴行业市场规模

资料来源:前瞻产业研究院整理

过去5年母婴网购市场的交易规模一直在稳定增长,且增长率高于线下母婴渠道的增长率;然而母婴线上渗透率虽然在不断提高,却仍然低于化妆品、3C等其他产品。我国2015年底线上渗透率为15.5%,而同期美国已经超过20%,因此我国母婴线上渠道的发展程度还有进一步拓展的空间。

中国母婴电商市场规模及预测

资料来源:前瞻产业研究院整理

母婴渠道的格局在不断变化,一方面线上渠道不断挤占线下渠道,2011年线上渗透率仅3.4%,预计2018年线上渗透率将进一步提升至23.7%。在线上渠道不断挤占线下渠道的同时,母婴专卖店依靠O2O联动发展,逆势扩张从线下突围而出。对于消费者来讲,专卖店存在的价值在于超强的体验感以及相应带来的信任感,这在婴儿食品等安全感较弱的产品类别表现得更为突出,婴儿食品渠道分布中专卖店占比从2003年的10.7%上升至2016年的43.8%。

随着母婴电商交易规模的快速提升,相关垂直电商企业成长迅速,融资规模持续扩大。其中贝贝网继2015 年C 轮1 亿美元融资后,2016 年再获D 轮1 亿美元融资,蜜芽、宝宝树也于2015 年分别获得1.5 亿美元、2.5 亿美元融资,体现出资本对于母婴电商未来前景的高度看好。